▲美國房地產數據近期表現亮眼,而且超低利率和強勁需求仍將推升榮景。(圖/達志)

在上一期文章裡,面對美國3大指數短線回檔近10%上下,市場人心惶惶之際,本欄從總體經濟出發,搭配美國選情和政策動向,建議投資人無須跟著市場恐慌起舞,而是應該逢回擇優建立部位,除了復工概念股外,跌深的科技類股也可著墨。如今,4週過去了,資本市場逐漸回穩,至截稿為止(10月23日),3大指數相較當時位置皆已出現3至4%左右不等的漲幅。

至截稿前,美國兩黨仍無法達成紓困案的共識,而總統大選行情進入最後衝刺階段,也呈現撲朔迷離的態勢,展望未來,投資人應該做出何種決策呢?是該見好就收,還是應該耐心等候?

檢視基本面 未來榮景可期

股市的長期趨勢,奠基於總體經濟的動能,如今第3季的數據陸續出爐,絕大部分都顯著優於預期。其中,最為亮眼的美國9月實質零售銷售年增率再創新高,來到了3.9%,非常逼近火熱的4%水平。從絕對數值來看,上次要看到更高的數字,要回溯到2010、2011和2015年;但若仔細檢視,前述3個同樣有如此高增長的時候,基期都相當低,若不是處於負增長,就是處於零度增長水平附近。但今年9月數值對應的去年基期卻是高達2%,顯示目前市況的確相當強勁!

不只零售銷售數字,續領失業金於10月第2週已降至837萬3千人(圖1),僅剩最高峰時期的3分之1。值得注意的是,截至10月第2週為止,已連續4週降幅都逾百萬人,顯示復工熱潮並沒有減緩下來,反而有加速升溫的態勢,此外,8至9月的非農報告,也可望有相當強勁的表現。展望未來,整體就業市場,隨著美國即將要進入銷售旺季,進一步的持續擴張將是可以預期的。

若從美國整體收入和支出端來看(圖2),會發現受惠於龐大的救市方案,美國民眾的可支配所得增速正維持近年新高的水平(8月數值為4%)。因此,也推升8月商品消費至5.8%的超高實質增長水平。然而,龐大的服務業受制於疫情,仍無法全速復工,拖累下整體實質個人消費仍呈現達負3.2%的負增長。不過,這項數值可望於進入明年上半年後,因為疫苗問世和超低基期挹注下,出現非常大程度的勁揚。

房地產熱絡 推升景氣動能

也就是說,若不考慮紓困案因子,單就總體經濟本身,疫苗和低基期就足以推升美國經濟於今年稍後和明年上半年出現相當不錯的景氣擴張形態。而倘若新一輪紓困案如我們預期,在選前/選後順利通過,那麼美國迎來的將不僅是景氣復甦而已,而是勢必出現更大規模的景氣全面榮景!屆時,美經濟無論是總體GDP(國內生產毛額)總值抑或是個人消費總額,都可望於明年第1季就突破歷史新高,收復新冠肺炎以來的全部衝擊。

大規模的財政和貨幣擴張,不但挽救了景氣下滑,也推升了資產價格。其中,最為顯著的就是房地產市場,房地產近期的數據出現了難以相信的榮景。在已經不低的基期下,8月的全美新屋銷售竟增長高達46%,9月成屋銷售則來到20.9 %,這都是非常誇張的水平(圖3)。

在強勁的需求推升下,9月新屋開工和營建許可,數值同樣火熱,年增率分別來到了11.1%和8.1%。由於美國的房貸利率仍舊不斷地走低(圖4),目前30年固定利率已探底至2.8 %的歷史新低。在短期內升息機率不高的情況下,超低利率和強勁需求將持續支撐房市榮景相當的一段時間。而來自於房地產部門的增長也將有效支撐美國民間投資部門,進而鞏固美國景氣復甦進程。

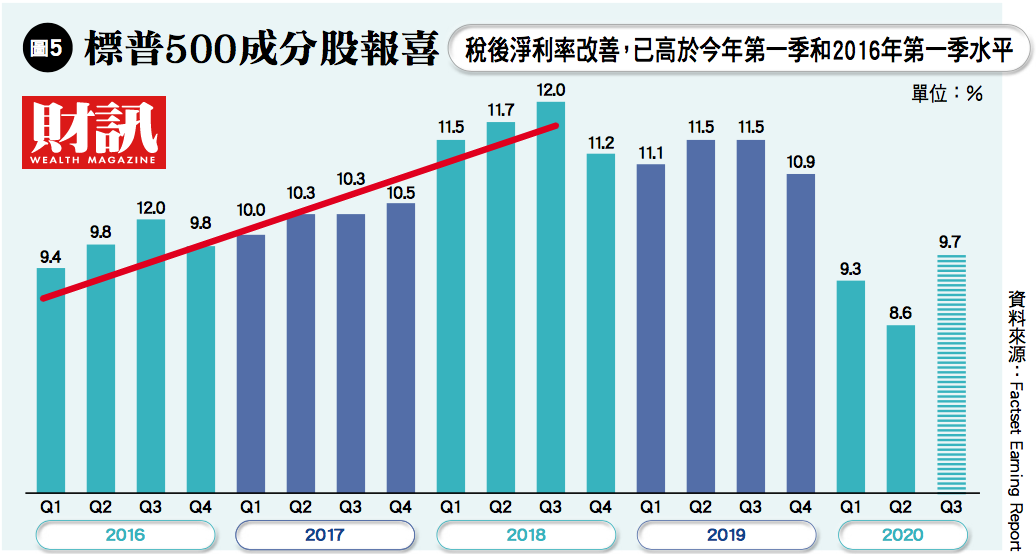

根據Factset Earning對於標普5百成分股的最新盈利預估(10月16日),第3季的盈利衰退收斂至負18.4%,相較於9月30日的預估顯著改善(負21%)。第4季也從上次的負12.6 %小幅調整至負11.8 %。

企業盈利 明年可望正成長

而明年受惠於超低基期,第1季就有機會讓整體盈利重回正增長。值得關注的是,美國企業對應景氣突發逆風的調整能力仍極為卓越,整體標普5百成分股的稅後淨利率,已自第2季的疫情谷底區快速回升(圖5),第3季可望超越今年第1季水平。換句話說,整體企業的盈利品質和能力仍有效維持。

若參考歷史經驗,面對2015至2016年的原物料暴跌和全球庫存過剩造成的景氣和產業衝擊,美企調整的步調同樣是相當快速,隨著總體經濟擴張步伐進一步鞏固下,整體企業盈利可望於未來幾個季度出現如2016年的穩定改善。而由於市場非常看重毛利和盈利品質,因此此趨勢也將成為推升股市估值的重要推手。

雖然近期市場走勢有所回溫,但市場的雜音仍不絕於耳,整體市場並未全面樂觀,擔憂前景者多半聚焦於4大負面因子:選舉紛擾、紓困案進展停滯(包含美歐)、疫情再度惡化,以及疫苗開發未突破。

我們不認為這4大因子足以造成市場的大幅回挫。除了上述從總體經濟和企業盈利的基本面角度來看,美股長線趨勢都具有向上動能之外;更重要的,從資金面來看,全球主要央行並未暫緩擴表進程,這將成為推升股市上揚的重要動能之一。

回過頭來看,上述的4大因子,無論是紓困案觸礁、或是疫情惡化,反而會強化主要央行續行擴張政策的路線。在央行持續放水的情況下,行情雖短期無法突破,但也無法重挫,形成「上有鍋蓋、下有鐵板」的區間整理格局。

大選關鍵期 逢低建構部位

那麼,這樣的整理形態,何時會結束呢?客觀來說,目前市場最大的短期不確定性來自於美國總統大選,包含目前遲遲無法突破的紓困案,都是因為選舉因子干擾造成兩黨協商困難。換句話說,只要選舉結束,很大程度會結束上述4個負面因子中的兩個。

回到疫情和疫苗,目前歐洲爆發的2次疫情,和美國6至8月出現的2次疫情形態非常類似。以流行病週期來說,疫情的每輪爆發會有高峰,也會出現低谷,因此,隨著時序推至今年第4季中後段的時間點,無論有無疫苗,歐洲的第2波疫情和美國的第3波疫情都將會再次緩和下來。

而倘若疫苗順利問世,更是會一舉化解疫情對整體社會和經濟的根本威脅。也就是說,這兩個負面因子,快則1季,慢則半年,同樣會出現顯著的好轉、甚至完全消失。

因此,綜上所述,除非近期行情出現非理性的不斷飆高,否則因為「選前猶豫」或「選後震盪」出現的任何市場回落,投資人都應該審慎地進行適度、擇優布局。並耐心靜待所有市場負面因子轉化為正面因子,而後搭配逐步發酵的總經和企業盈利基本面轉強,耐心順勢收割!

https://www.wealth.com.tw/home/articles/28191

留言列表

留言列表