新稅法將使美國公司和個人在未來十年內獲得1.5兆元的稅收優惠,不過這些優惠並未體現稅收分配公平原則,房地產投資信託基金(簡稱REIT)和其投資者將成為最大贏家。REIT採取公司、商業信託或協會的組織形式,以發行收益憑證的方式籌集特定多數投資者的資金,由專門投資機構進行房地產投資管理,將收益按比例分配給投資者。

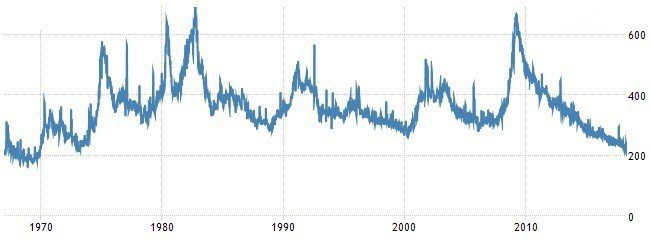

●REIT投資者 新稅法受益者

大多數REIT都是過渡實體形式,在公司層面免徵所得稅,只由投資者個人為所分配到的利潤上稅。REIT還具有遞延納稅功能,使投資者減少了許多稅務負擔,增加了收益。為滿足稅務優惠資格,REIT每年應將至少90%的應納稅收入作為紅利分配給股東(1099-DIV表)。新稅法為REIT投資人提供了20%的稅前「合格業務收入」(即稅法新增的199A條例扣抵)。投資者應稅收入單身不超過15萬7500元(夫妻收入不超過31萬5000元)均可享受20%全額扣減。收入超過低階門檻後,199A扣減額逐步遞減,直至單身20萬7500元(夫妻41萬5000元)時殆盡。可以說,高稅率的REIT投資者是新稅法的最主要受益者。

新稅法還對REIT開闢了一個綠色通道。對於普通公司,2018至2021年間,息稅前利潤(Earnings before Interest & Tax,簡稱EBIT)需要加回折舊攤銷,即為「折舊和營業利息費用及虧損扣抵」(EBITDA)。稅務年度落於2018 年1月1日至2021年12月31日的公司,AGI不考慮EBITDA;稅務年度在2022年1月1日之後的公司,AGI不考慮EBIT。而REIT可以選擇不受此規則更改的限制。新稅法還惠及了外國REIT投資者,根據「外商投資房地產稅法」(FIRPTA),此前外國投資者需要為其收益被課徵35%的預扣稅,但根據新法,該稅率降至21%。

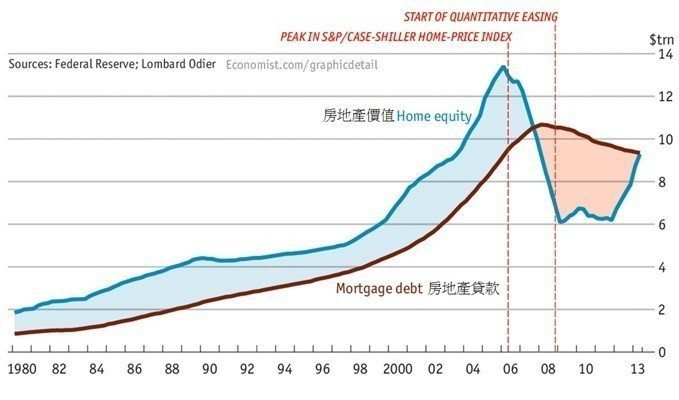

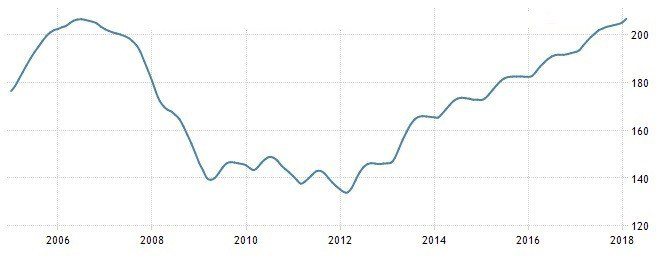

新稅法在房地產稅務上做了較大調整。個人方面,原先沒有扣減上限的房產稅將和州及地方所得稅一起只有1萬元的扣抵總額,可扣除利息的房貸額度從原先的100萬元降至75萬元,但2017年12月15日以前購房的貸款額度仍為100萬元。第二套房的貸款利息仍可抵稅,但兩套房的總上限不得超過75萬元(或100萬元)。新法取消了抵押貸款保險費一系列扣減。房屋淨值貸款(Home Equity Loan)只有用於所抵押房屋的修建才允許扣減。房屋買賣方面,仍有主要居所「過去五年住滿兩年」的單人25萬元、夫妻50萬元的售屋利得免稅額。

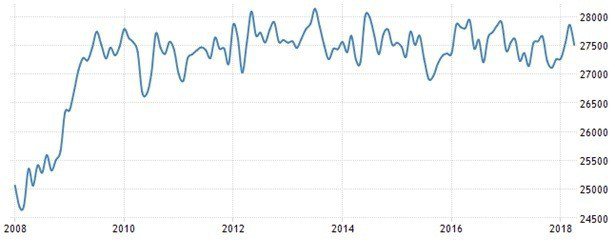

新稅法利好於房地產投資人,C公司投資者,其企業最高稅率降至21%;而S公司、P合夥人、REIT 等過渡實體(Pass-through Entities),投資人可在其1040附表E-2上扣減20%的稅前「合格業務收入」。新稅法對企業可扣除的貸款利息沒有限制、對設備投資和折舊非常寬鬆。企業在2017年9月27日至2023年1月1日期間取得並投入使用的廠房等特定資產支出,當年允許費用全部扣抵(Full-Expensing),無須做逐年折舊。(作者為註冊會計師)